NTT都市開発リート投資法人 2022年10月期決算概要

スポンサーとの一体感が増して大化けしそうで大化けしてくれないオフィス、住宅の複合型REITです。

東急リートみたいなアセットリサイクルしてくれないものか。

NTT都市開発リート投資法人

2022年10月期(第40期)決算動画説明書

動画 https://www.irwebcasting.com/20221215/1/a23cfe1877/mov/main/index.html

資料

http://nud-reit.co.jp/file/top_financial-af133bc0454a3fa395e28160199083d4ceff84a1.pdf

説明者 NTT都市開発投資顧問株式会社 代表取締役社長 鳥越 穣 説明

NTT都市開発リート投資法人の、2022年10月期(第40期)の決算について説明致します。

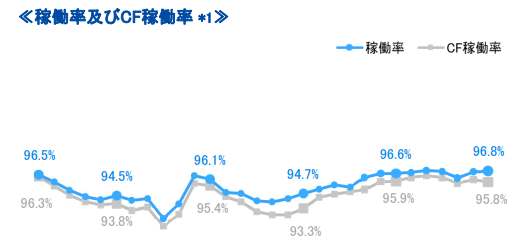

先ず、資料2頁をご覧下さい。第40期を大きく振り返りますと、今期として大きな物件の入替えはなく、前期までに引上げた稼働率を生かして、光熱費の上昇などの外部環境の変化に対応したコストコントロールに注力し、安定的な運用に努めました。結果として、DPUは2,787円と、当初の計画に対し57円上回る形での着地とすることが出来ました。先ず、内部成長について説明致します。オフィスの稼働率は、前期までの五反田NNなどのリーシングの進捗の結果、今期の平均稼働率として96.1%と、前期に対し1.6%改善しました。又、レジデンスも96.7%と好調に推移しております。一方で賃料水準については、レジデンスは引き続き堅調ですが、オフィスではやや減少傾向となっています。外部成長については、今期は大きな入替えなどはありませんでしたが、当リートの入替えにあたっての考え方や、スポンサーであるNTT7グループとの関係について、後ほど詳しく説明致します。LTVについては、45.4%と、比較的低位にとどまっておりますが、有利子負債の借換えにあたっては、期間の長期化や、返済時期の平準化に努めており、平均残存年数が前期の3.7年から4.2年になっています。又、当リートのJCRでの格付けはAA-ですが、先日JCRから格付けの見通しを安定的からポジティブに変更されております。分配金については、第40期は2,787円となり、第41期、第42期については、現時点ではともに2,680円と見込んでおります。それでは、3頁以降で各トピックについて詳しく説明致します。

先ず内部成長です。

3頁ではオフィスの稼働状況を示しておりますが、前期はアーバンネット五反田NNなど大きくリーシングが進捗し、期末で96.2%と高い水準まで回復しました。当期は入居と退去がほぼ均衡し、結果として大きな増減がなく、高い稼働を維持することが出来ました。

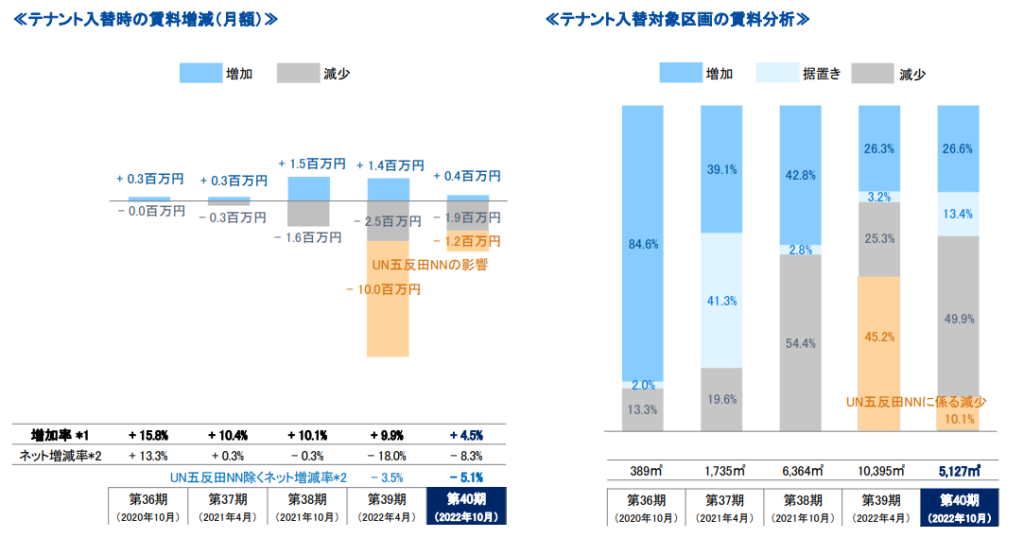

4頁では、オフィス賃料について説明致します。オフィス市場での賃料動向については、引き続き厳しい状況が継続しており、テナント入替え時の契約交渉も厳しさを増しております。テナント入替え時における賃料水準は減少となるケースが増加しておりますが、金額としては大きな影響を与えるものではなく、全体ではほぼ横這いという状況にあります(※頑張ってる方だと思います)。

次に5頁は更新時の賃料改定状況です。こちらについてはご覧の通り、前期と大きな変化はありません。据置きというケースが非常に多くなっており、賃料の増減も殆どなく、横這いという状況です。

続きまして6頁は、周辺相場と賃料ギャップです。本リートの平均坪単価は、五反田など賃料水準の低いエリアでの入居が進捗した関係で、19,713円と前期に比べ少し下がっていますが、一方で周辺相場は18,700円と更に下がっており、今期の賃料ギャップは5.4%とやや拡大しております。現状ではテナントとの良好な関係に支えられ、賃料に大きな影響は出ていない状況ですが、リスクが徐々に拡大していると認識しており、引き続きテナントとのリレーションを強化するとともに、エリア等の要因により、リスクが拡大している物件の入替えなども、検討していきたいと考えています(※賃料ギャップは厳しいことは厳しいですが、スポンサー系なので退去リスクがあまりないのは有難い話です。内幸町の開発は怖いですが)。

次にオフィステナントの状況を8頁で説明致します。第40期末における状況は、前期と大きな変化はありませんが、先般リリースしましたように、六番町ビルのシングルテナントであり、賃貸面積で全体の4位にあたる住友大阪セメント様から退去の通知を受け取りました。当初は2月末での解約との話でしたが、交渉の結果1月末での解約ということになっています。本物件は四ツ谷駅に近く、周辺環境に恵まれた住宅地としても、非常に価値の高いエリアに立地していることから、スポンサーと再開発も視野に入れた協議を行っており、早急に今後の運用方針を決定したいと考えています(※六番町ビルの含み益は26.6億円ありますし立地がピカイチなので、外部に売ればかなりの譲渡益が期待できます。ただ、金額大きすぎるのでスポンサーに分割売却する可能性も)。

9頁からはレジデンスの説明です。レジデンスについては、全体に引き続き堅調に推移しており、大きな変化はありません。今期の入居面積と退去面積はほぼ同じで、結果として96.8%と高い稼働を維持しています(※他の住宅REITと同様に好調です)。

次の10頁は、入替え時の賃料動向です。大型物件や高額物件を中心に賃料増額の努力を継続しており、一定の増額には繋がっていますが、金額として全体に大きな影響を与えるレベルには至っていません。

11頁は、更新時の賃料改定動向です。こちらは、ほぼ据え置きという状況になっており、金額としての増減もほぼ無くなっている状況です。

12頁では、第40期のトピックとして、プレミアブラン代々木公園のリニューアル工事の実施状況を紹介しています。稼働率上昇や賃料増額のための、バリューアップ施策の事例としてご覧頂ければと思います。

13頁は、修繕費等の状況です。第40期については修繕費が581百万円、設備投資が784百万円と全身に比べて大きく減少しています。これは、季節変動要素もありますが、前期に売却益の計上があり、積極丁な修繕工事の前倒しを行った要因も含まれています。一方で、神奈川サイエンスパークなど、修繕工事のニーズが増大している物件もあり、第41期では再び増加する見込みで、今後十分に注意をした運営を行う予定です(※築古物件も多いのでCAPEX食うなあという印象は拭えないです)。

14頁では、当リートの物件入替えにあたっての考え方について説明します。当リートとして、物件取得にあたっては、物件の平均築年数の増加傾向、オフィス賃貸市場の不透明感等を踏まえ、立地や年数、スペック等のポートフォリオ品質向上を図るとともに、主たる物件取得先と考えるNTT7グループとの関係におけるシナジーや、安定した利回りとのバランスなどを判断基準としています。近年の品川シーズンテラス、東京オペラシティ、アーバンネット内幸町ビルの取得は、そうした考えに基づいています。又、リーシングリスクや修繕費の増加などの要因により、将来のダウンサイドリスクが大きい物件については、適切な機会を逃さず売却を行い、ビジネスリスクを軽減するとともに、今期末で700億円と、かなり大きくなっている含み益の一部を顕在化し、投資主の皆様に還元してまいります。又、売却益の活用においては、配当での還元に加え、一部を内部留保に充てていますが、内部留保も11億円に達しており、これを積極的に活用することで、安定した配当の実施を行いたいと考えています。

17頁以降は財務状況です。金利の上昇傾向を踏まえ、当リートにおいては、有利子負債の借り換え時に、借入期間を出来るだけ長期化する方向で交渉を行っており、残存年数は4.2年に伸びています。金融機関の皆様には、NTTグループとの関係を基軸とした当リートの戦略を十分にご理解頂いており、長期化に加え、金利についてもご配慮を頂いており、平均金利は0.57%と、抑えることが出来ております。

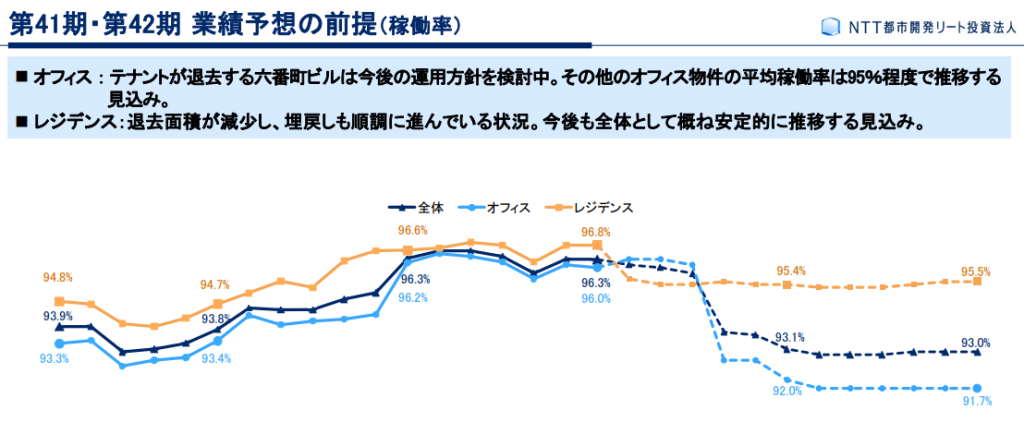

18頁は、借入金の返済スケジュールです。金融機関の皆様の積極的なご協力により、借入期間の長期化、コストの抑制に加え、ご覧の通り支払スケジュールの平準化も順調に進んでおります。

19頁は、有利子負債、格付けの状況です。先程お伝えした通り、JCRの評価においてAA-という格付けに変更はありませんが、見通しがポジティブに変更されています。この変更にあたっては、NTTグループが本リートの単独スポンサーになって以来、NTTグループとの関係が強化され、多様なサポートを享受しており、今後も安定性を増していくと期待されていることなどがあげられています。

20頁は、含み益の推移ですが、第40期末では700億円と、前期より更に49億円増加しています。

22頁から分配金について説明致します。先ず、22頁上段が、第39期実績から第40期実績への推移です。売却益を除いたEPUは、2,472円から2,787円と、315円増加しています。東京オペラシティの固都税効果の剥落とアーバンネット内幸町の取得効果などの増減で、外部成長は-77円でしたが、稼働率上昇による賃料増加、修繕費の減少等による内部成が+314円、売却益の剥落等に連動する運用報酬の減などによる、その他費用の減少が+78円と、外部成長のマイナスを大きく上回っています。22頁下段が第40期予想と実績の比較です。予想は2,730円でしたが、実績としては2,787円と、少し増やした結果とすることが出来ました。主な理由としては、レジデンスの稼働が予想より好調であったことによる賃料収入の増加や、テナントの退去に伴う違約金収入などがあげられます。

23頁が、第41期、第42期の分配金の説明です。今回は、第41期、第42期がともに2,680円という計画ですが、先ず上の図が、第40期から第41期への推移です。六番町関連では、原状回復費の受け入れなどがあり、第41への影響としては+107円となり、六番町関連を除いた内部成長では、主として修繕費の増加、電力料金値上げ影響などにより-221円で、結果として2,680円となる計画です(※当REITのみではありませんが厳しい時期が続きます)。下の図が、第41期から第42期への説明です。六番町関連では、賃料収入の減少に加え、前期の原状回復費の剥落もあり、-291円となっています。その他の内部成長では、引き続き電気料収支が悪化するものの、修繕費の減少がこれを補い、+105円となる計画です。この結果、EPUは2,495円となります。六番町ビル退去の影響は、通常からの変化で見ると合計190円程度であり、これに対しては売却の可能性も含めて、スポンサーと協議していることを踏まえ、早急に影響を解消することを前提に、第42期については積立金を取崩し、分配金の水準を維持する計画です。売却、若しくは、再リーシングにより、第42期の影響額が軽減できれば、取崩し額が減少、若しくは、取崩しを行わない可能性もあります。

24頁が、業績予想の前提となっている稼働の計画です。先ほども説明しました通り、六番町ビルでの解約の発生のため、2月から大幅に稼働率が低下していますが、本件については、売却の可能性も含めスポンサーと協議を行っており、リートの運営に大きな悪影響が出ないよう対応に努める考えです。

25頁は、今まで説明してきた数字を纏めたもので、説明は割愛させて頂きます。

26頁以降はESGについてです。当リートでは従来、地球環境問題の課題について認識し、オフィス、住宅等の環境への負担軽減の取り組みに努めてまいりましたが、この度、GRESBリアルエステイト評価において、当リートとして初めて5—Starsを獲得することが出来ました。又、グローバル・上場・セクターリーダーにも初めて選出されるとともに、アジア・セクターリーダーにも3年連続で選ばれています。評価にあたっては、環境情報に関わる第三者認証の取得などが評価されたと聞いております。

27頁をご覧下さい。本リートの資産運用会社であるNTT都市開発投資顧問株式会社が、TCFD提言への賛同を表明していることは、既に前期決算発表でもお伝え済みですが、これに基づき、本リートに関わるリスク分析などを進めており、27頁ではその一部を紹介しております。

今回の決算についての私の説明は以上ですが、最後に外部成長の説明の際にも触れた、NTTグループと本リートの近年の関係について、補足として30頁以降で説明したいと思います。

30頁をご覧下さい。NTTグループは中期経営戦略の中で、グループの保有する不動産の有効活用を戦略の柱としており、その中核会社としてのNTTアーバンソリューションズの設立とNTT都市開発の完全子会社化を契機に、グループとしての不動産活用や、街つくり事業推進のための体制整備が進みました。31頁では、そうしたグループをしての取組みと、本リートとの関係について説明しています。NTTグループでは、DOCOMOの完全子会社など事業再編によって増加した有利子負債の圧縮が大きな課題であり、不動産などの流動化を積極的に進めています。NTT都市開発における開発投資の拡大もあり、リート等を利用した流動化を前提とした、事業モデルの成長が望まれており、本リートは主たる受け皿として期待されています。本リートとしては、これを大きなビジネスチャンスと捉えており、物件取得を初め、リーシングやファイナンシングなど、広い分野でこのNTTグループとの関係を生かしていきたいと考えています。NTT都市開発は、近年、NTTグループや地方公共団体との連携などを通じ、多くのプロジェクトを展開しており、33頁でその主要な事例をお見せしています。34頁、35頁はNTT都市開発の保有物件の具体例ですので、後ほどご覧頂ければと思います。

今回の私からの説明は以上となります。本日はご視聴、有難うございました。