投資法人みらい 2022年10月期決算概要

投資法人みらい

2022年10月期(第13期)決算動画説明書および質疑応答

動画 https://www.net-presentations.com/3476/20221222/gsre4/

資料 https://3476.jp/file/term-65409d628cc881cc2dde4dee02c84bc837fc241f.pdf

質疑応答 https://3476.jp/file/news-76a0cd01afcee72ec85a099b985e52b8b7cc69a9.pdf

説明者 投資法人みらい 執行役員 兼

三井物産・イデラパートナーズ株式会社 代表取締役社長 菅沼 通夫

説明

投資法人みらい、第13期決算説明を始めさせて頂きます。本日の説明は、第13期決算説明資料のSection1、運用ハイライトのパートを中心に説明致します。

3頁の中期経営計画の進捗をご覧下さい。先ずは、前回12期の決算発表で公表しました「みらい中期経営計画2025」の進捗状況を説明致します。一口当たり分配金ですが、第13期は水道光熱費の上昇を物件入替えに伴う売却益計上で補うことで、期初予算比+2.2%の1,313円となりました。第14期は、第13期同様に水道光熱費の上昇を物件売却益で補うことで、前回公表時と同額の1,285円を見込んでおります。第15期については保守的に水道光熱費の継続的上昇を見込む一方で、物件売却益が剥落することもあり、1,100円と下振れの見込みとなっています。投資家の皆様の期待に応えることが出来ない減配見通しとなりますことを、心よりお詫び申し上げます。堅守目標の通過点であります1,300円達成には200円のBehindとなりますが、ホテルセクターの本格的な回復等の明るい兆しも見え始めており、一刻も早く当該水準を達成するように注力してまいります。一口当たりNAVですが、第13期から第14期にかけて行われました物件入替えの効果もあり、一口当たりNAVは、2022年4月対比で+1.2%、51,300円と着実に向上しております。今後ともポートフォリオの収益性向上を伴う物件入替えに継続的に取組みことで、更なる向上を目指してまいります。最後の資産規模ですが、当面は部兼入替えに注力してまいりますので、規模拡大には少し時間を要しますが、市況回復後の成長に向けて、優良物件の仕込みに、継続的に取り組んでまいります。

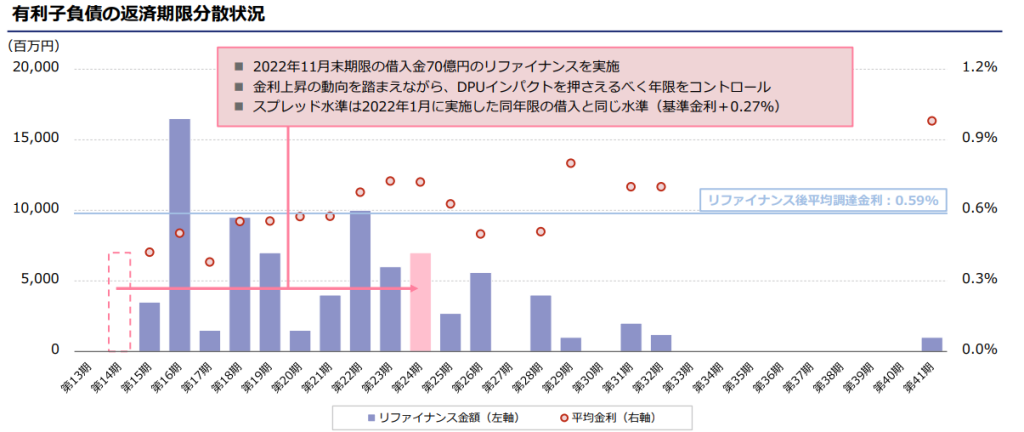

4頁のエグゼクティブサマリーをご覧下さい。ポートフォリオ全体の稼働率は98.1%と引き続き高い稼働を維持しております。オフィスでは東京フロントテラスにおいて、期中解約があったものの、稼働率優先のリーシングの結果、期末稼働率は維持されております。尚、大規模オフィスの本格的な稼働回復の時期は、保守的に2024年以降として業績予想を立てております。今後、内部成長のドライバーとして期待されておりますホテルについては、全国旅行支援による押上げ効果に加え、10月以降はインバウンドが戻り始め、稼働状況が急回復しております。10月には一部ホテルで、コロナ禍では初の変動賃料が発生しており、第14期以降にはその他の物件も含めて、一定の変動賃料が期待できますが、業績予想上では保守的にそれは織り込んでいません。費用面ではエネルギー価格高騰による水道光熱費上昇の影響が大きく、業績予想上では保守的に継続的な価格上昇を前提としております。この状況か、第13期では、入居テナントに対する燃料費調整額の転嫁や、転嫁見直しによるリカバリーを着実に進めておりま。財務面では11月の比較的纏まった金額のリファイナンスを完了、今後第15期までのリファイナンス額は35億円のみであることから、金利上昇の影響は限定的であります。ESGに関してはGRESB評価の2—Starsから3—Starsへの引上げに成功、今後とも更なる引上げに臨むとともに、その他各種施策を通じた取組みを進化させて行きます。 ここからは個別テーマごとに詳細を見ていきます。

先ずは分配金の実績と今後の予想です。5頁の一口当たり分配金の推移(前期比較)をご覧下さい。

第13期は水道光熱費収支の悪化や公租公課等コストの上昇がありましたが、物件譲渡益と取得物件の通期収益貢献により、前期比+46円の1,313円となりました。第14期は、引き続き水道光熱費収支悪化の他、スマイルホテル那覇のコロナ療養病床提供の期中終了などによる、収益ダウンサイズ要因があり、前期比微減の1,285円を見込んでおります。第15期は、物件譲渡益の剥落、水道光熱費収支では、保守的に更なる悪化を。見込むとともに、スマイルホテル那覇のコロナ療養病床提供が、第14期中に終了することで通期の変動賃料の剥落があり、前期比▲185円の1,100円を見込んでおります。尚、第14期、第15期ともに、ホテル変動賃料は織り込んでおりませんので、変動ホテルの稼働改善が続きますと、配当振れる可能性があります。

6頁の一口当たり分配金の推移(当初予想比)では、第13期と第14期の当初予想との比較を説明しておりますが、水道光熱費収支悪化を、物件譲渡益で補っていることがご確認頂けます。

7頁のみらい中期経営計画一口当たり分配金目標をご覧下さい。中期経営計画一口当たり分配金目標の通過点である1,300円達成の道筋です。前回決算説明時には、オフィス稼働回復を主な成長ドライバーに位置付けておりましたが、ホテル変動賃料回復が先行して期待できることから、それを取り込むことで1,300円を達成したいと思います。そのうえで、来年以降に、2025年を達成期限とする、本格的な分配金目標を改めて設定、保守的に2024年以降の本格回復としている大規模オフィス稼働巡行化や公募増資による外部成長を通じで当該配当目標を達成していきます

8頁の外部成長戦略、当面のポートフォリオ構築戦略をご覧下さい。当面のポートフォリオ構築戦略としては、従来通り、堅守タイプのディフェンシブなアセットをメインとしつつ、そこに将来の成長期待が持てる強固タイプのアセットを織り交ぜながらの成長を実現していきます。具体的には、先の物件入替えで取得したような中規模オフィスや、学生マンション等のディフェンシブなアセット、そして、将来的な賃料アップが期待される都市型商業施設などの組み合わせが期待できます。尚、コロナ禍以降においては、ホテルウエイトを引き下げてまいりましたが、今後はインバウンドの本格的な回復も期待出来る成長性のあるアセットに位置付けており、一定の割合を念頭に置きつつも、取得機会を探っていきます。

9頁の外部成長戦略、中計に基づく物件取得/譲渡方針をご覧下さい。当面は、物件入替えを軸に取組んでまいりますが、投資対象とするアセットが、前の頁でも紹介しました通り、ディフェンシブな堅守タイプアセットに、アップサイド期待の強固タイプのアセットを織り交ぜながら取得していきます。一方で、譲渡物件の選定に際しては、NAVや収益性向上に重きを置きながら、複数物件の組み合わせで譲渡益を確保することで、DPU安定化と引上げも実現していきます。

10頁の外部成長、物件入替え実績をご覧下さい。既に公表済みでありますが、第13期からだし14期初にかけて、第1弾の物件入替えを実施致しました。この取り組みは、先に説明致しました入替え戦略に沿ったものであり、一口当たりNAVの向上や、譲渡益の確保等の実績を残すことが出来ました。目下、次の物件入替えも検討中であり、更なるポートフォリオの質的向上を実現していきます。

11頁の外部成長戦略、具体的施策をご覧下さい。引き続き取得環境は厳しい状況ではありますが、今後の成長に向けたパイプライン拡充には、継続的に取り組んでおり、中規模オフィスと都市型商業施設で、合わせて約80億円相当の物件をブリッジ中であります。更なるパイプライン拡充に向けては、独自の物件ソーシングに加えて、CRE専業企業であるククレブ・アドバイザーズ社との協業による個別案件も検討するなど、多面的な物件の掘り起こしに取り組んでおります。尚、三井物産グループとの協業には引き続き注力しており、特に三井物産都市開発の開発機能を有効活用すべく学生寮の開発案件の協議などを進めております。

12頁のポートフォリオ概要を挟みまして、13頁目の水道光熱費上昇の影響をご覧下さい。これまで安定してプラスを維持してまいりました水道光熱費収支ですが、エネルギー価格高騰に伴う電力料金上昇の影響で、収支の悪化を余儀なくされております。これに対するリカバリー対策としては、テナントへの請求単価の引上げ、及び、燃料費調整額や再エネ賦課金のテナント転嫁を進めております。直近動向を見ますと、燃料費調整額の上昇は一服し始めた感がありますが、業績予想上では、継続的単価上昇を前提に逸失増加を想定、第15期では、更に支出額が増加する前提で予備費を計上するなど、保守的な前提を置いております。今後の燃料費上昇に対しては、共用部分の燃料費調整額のアップ部分のテナント転嫁やミ・ナーラ照明部のLED化、そして請求額単価が固定されているテナントとの再度の単価見直し協議など、収益インパクトを抑える取組みを推進していきます。

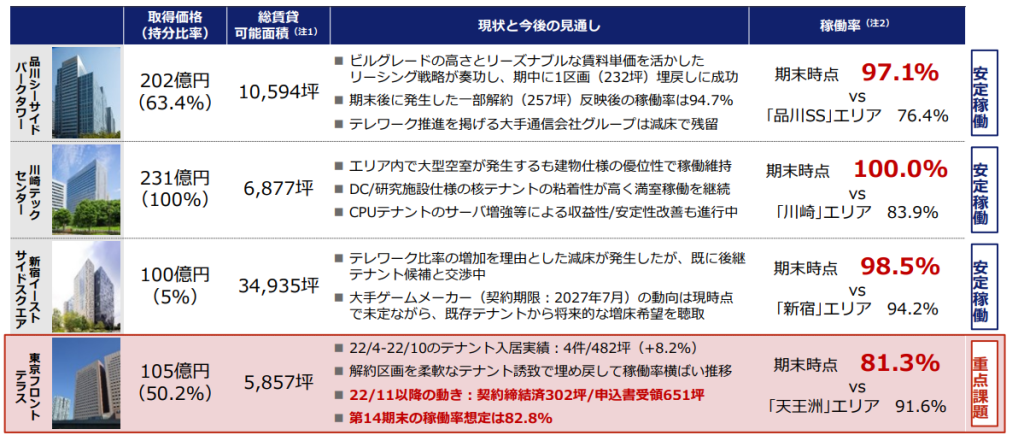

ここからはアセットタイプ別の状況を説明させて頂きます。14頁の大規模オフィス①をご覧下さい。大規模オフィスでは引き続き東洋フロントテラスのリーシングを重点課題に設定しております。期中に新たな解約区画がありましたが、稼働優先の元で埋め戻しも着実に進んでおり、期末稼働率は概ね横這いで推移しております。直近では全体の約10%の面積に当たる651坪の床について、入居申込書を受領しており、第14期末に向けて稼働率アップの道筋が既に付きつつあります。尚、テレワーク推進を公表している品川シーサイドパークタワーの大手通信会社グループ企業は、一部減床のうえで、入居継続に至っております。

15頁の大規模オフィス②をご覧下さい。大規模オフィス4物件の、今後の契約稼働率は、保守的に第15期の後半頃からの改善を見込んでおりますが、フリーレント等柔軟に対応することから、賃料発生ベース稼働率の回復には、更に一定の時間を要する見通しです。尚、フリーレントには柔軟に対応する一方で、契約上の賃料は、極力維持する方針です。

参考までに16頁に東京フロントテラスのリーシング状況を載せておりますが、コロナ禍でのテナント入替え区画は、全体の約2割に相当しており、期末稼働率は横這いながら、着実な埋め戻しが進んでいることがご理解頂けると思います。

17頁のBizMiix淀屋橋&ミ・ナーラをご覧下さい。先ずは、MizMiix淀屋橋ですが、第13期中に契約稼働率が80%を突破し、その後の契約、申し込みを含めた現代の稼働率は90%弱と巡航稼働の水準に到達しております。契約期限を迎えたテナントの、更改率は依然高水準であり、第13期中に契約延長に至ったテナントの平均賃料増額は約17%と、高稼働の維持とともに、収益向上も実現しております。今後とも契約更改には契約単価引き上げを推進することで、更なる収益改善を実現していきます。ミ・ナーラにつきましては、コロナ感染者数高止まりの影響がありながらも、8月には開業以来のエンド・テナントとしては最高額の7,300万円叩き出すなど、リニューアル効果が着実な成果となっております。引き続き安空き区画のテナント誘致とテナントリニューアル、そして本来のコンセプトである観光需要取組みに向けた店舗区画の展開に取り組んでまいります。

参考までに18頁に、ミ・ナーラの再リニューアル以降のテナント入替え実績を載せてあります。

19頁のポートフォリオマネジメント、ホテルをご覧下さい。第13期は引き続き地方圏の稼働率RevPARが改善傾向にありましたが、10月以降は全国旅行支援制度の効果に、インバウンド回復も加わり、大都市圏ホテルの稼働率RevPARも急回復しております。尚、名古屋栄のスマイルホテルでは10月に、コロナ禍以降では初の変動賃料が派生しております。大都市圏ホテルの回復率RevPARの改善は、今後とも継続していくと思われ、業績予想上には織り込んでおりませんが、一定の変動賃料発生も期待できると考えております。又、伊勢ホテルアネックスでは、複数オペレーター入札の結果、最も条件の優れていたイデラキャピタルグループのコートホテルをオペレーターに選定致しました。同契約は、固定賃料+変動賃料であり、固定賃料のみでも入替え前と比較して、賃料アップが実現しております。今後は、観光需要を取り込むことで、早期の変動賃料発生を目指してまいります。

20頁の財務戦略をご覧下さい。右側の表にある通り、直近の2022年11月末には、70億円の大規模リファイナンスを完了しております。6年前の当初借入れ時と比較しますと、ベース金利が上昇しておりますが、スプレッド水準は、年初に実行した新規借入れと同じ水準を維持しており、引き続き取引先金融機関の皆様から厚い支援を頂いております。

最後はESGです。21頁のESGの取組みをご覧下さい。最大の目標でありましたGRESB評価のワンランク上の3—Stars獲得を実現するとともに、環境データーの第三者保証取得や、サステナビリティレポートの発行など、着実に歩みを進めております。

以上が第13期決算説明となります。コロナ禍からの出口が見えてきたタイミングでの水道光熱費の上昇と、ポートフォリオ運営においては、度重なる課題が登場してきております。一方では、BizMiiX淀屋橋での巡航稼働達成や、ミ・ナーラのリニューアル効果による収益改善、そして、一部ホテルでの変動賃料発生など、ポジティブなニュースもお届けできる状況になりつつあります。第15期の配当予想については、一旦は引き下げさせて頂きますが、

中計目標の通過点である1,300円を、一刻も早く達成できるよう運用会社従業員一同で邁進してまいりますので、皆様からの引き続きのご支援を賜りますよう、どうぞ宜しくお願い申し上げます。